世界の水素・アンモニア業界最前線 2024

水素・アンモニア市場の見通しや製造技術、収益モデル、

業界構造分析や事業戦略への示唆など包括的な業界分析レポートをお届けします。

エグゼクティブサマリー

- 水素・アンモニア需要は、EPIの標準モデルでは2050年に水素換算で3.3億トンに達し、30円/Nm³換算で約100兆円の市場に成長する。

- グリーン水素の生産コストは競争力の高い地域で2030年時点でUS¢20/Nm³程度とみられ、LNG価格を10USD/MMbtuと仮定すると熱量等価でUS¢14/Nm³となり50%割高であることから、インセンティブがある国から普及が開始されるとみられる。

- 2023年12月に落札結果が公表された英国の水素製造プロジェクトでは、加重平均ストライクプライスは111US¢/Nm³であった。EPI分析では製造コストは80US¢/Nm³程度とみており、30US¢/Nm³程度の利益を得ていると考えられる。

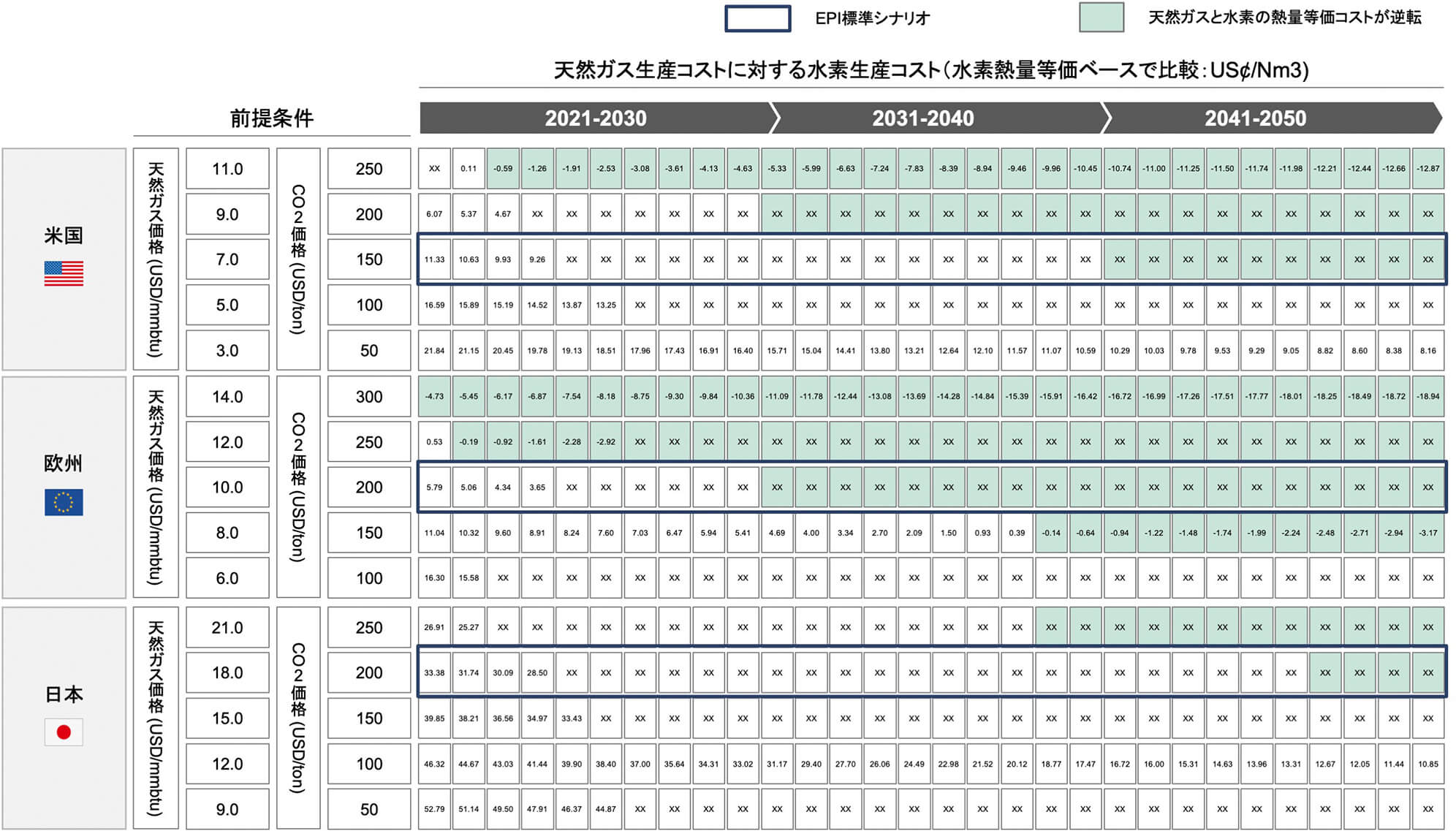

- グリーン水素が天然ガスと比べて競争力を持つのは、EPIの標準モデルにおいて、欧州では2030年代前半、米国では2040年前後、日本では2040年中盤とみており、それまでは補助金を活用しコスト抑制を図った上で、政策が整った地域や市場を巧みに選定して事業展開していく緻密な戦略が求められる。

世界の水素・アンモニア市場の見通し

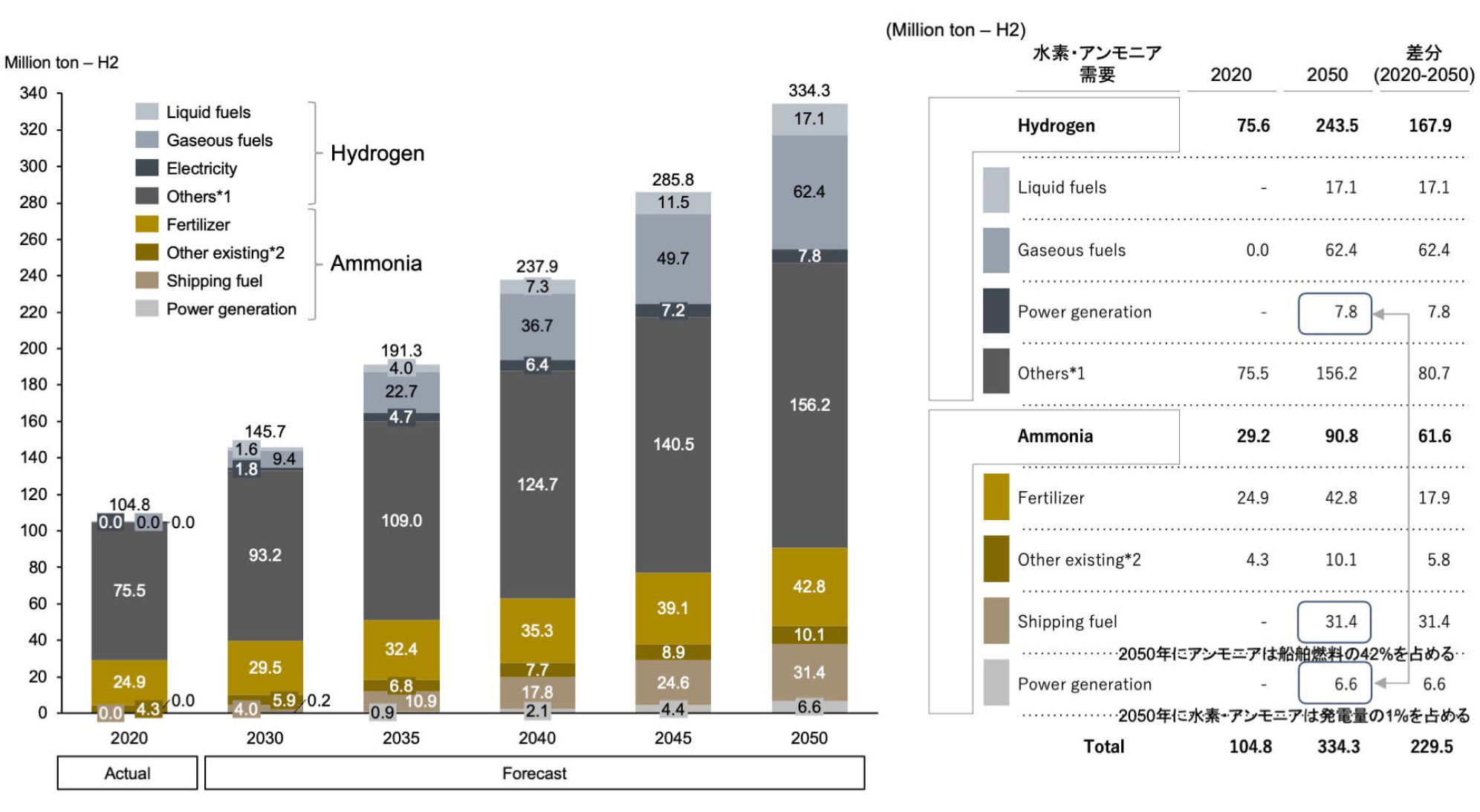

次世代のクリーン燃料として期待されている水素・アンモニアは、歴史的には肥料や工業プロセスで活用されており、2020年時点の世界の市場規模は1億トンである。Figure 1に示すように、今後、燃料としての活用が本格化することで、EPIの標準シナリオでは2050年には水素換算3.3億トン、2020年比3.3倍の需要が期待される。水素価格を30円/Nm³と仮定すれば2050年の市場規模は111兆円、言い換えれば2022年の世界の原油市場は316兆円であり、その市場規模の35%に相当する巨大市場の誕生を意味している。

Figure 1 世界の水素・アンモニア需要(International Bunker含む)

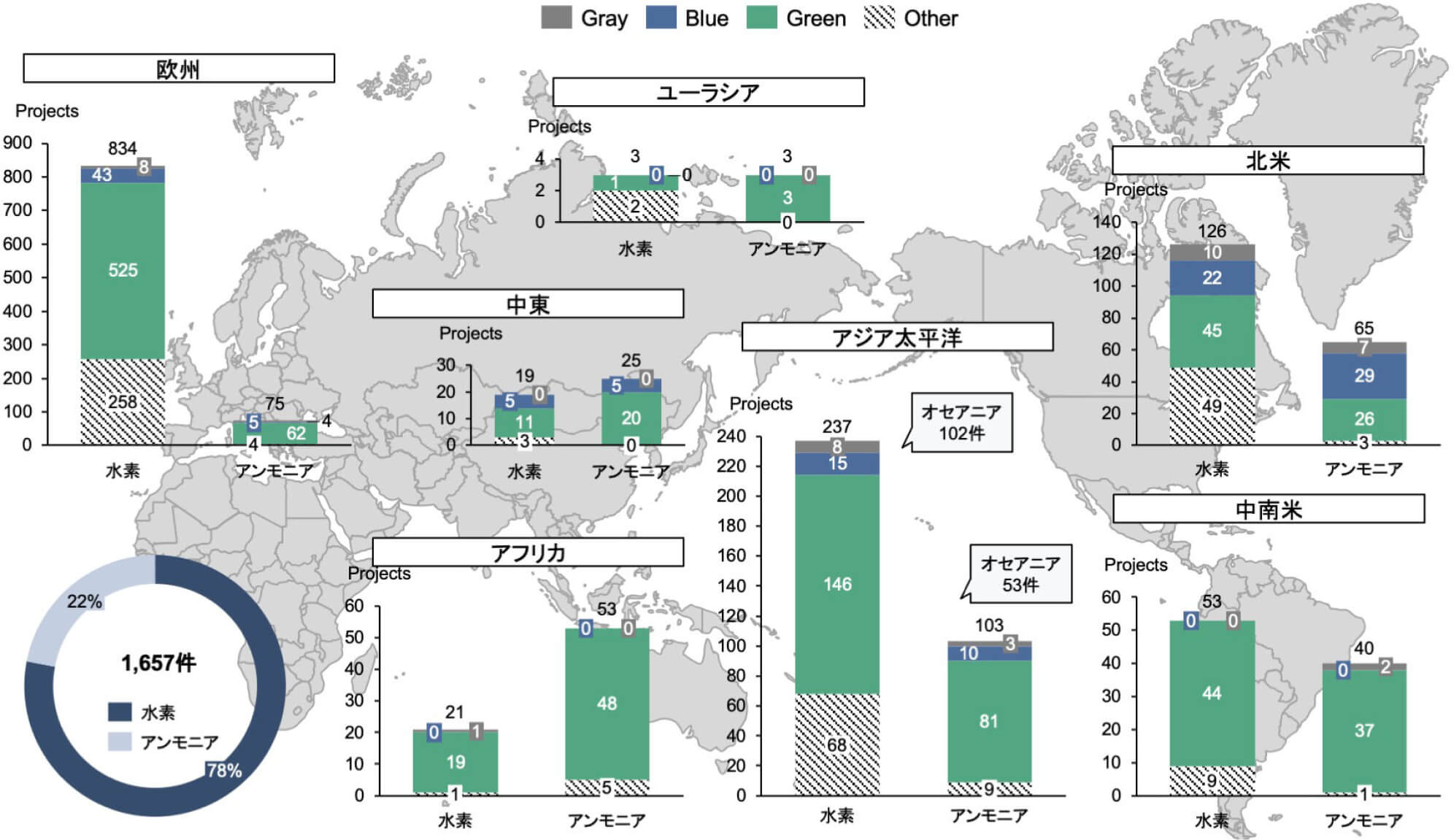

2023年時点で計画されている地域別の水素・アンモニア製造プロジェクトの概要をFigure 2に示す。グローバルで1,658件のプロジェクトが存在し、水素・アンモニア共に再エネから製造するグリーン水素の割合が高い。グリーン水素は再エネ導入比率が高く、かつコストの安価な欧州が約半分のプロジェクトを占めている。一方、グリーンアンモニアはアジア太平洋が多く、なかでもオセアニアは53件のプロジェクトを占めている。

Figure 2 地域別の水素・アンモニア製造案件数*

水素の供給・輸送コスト

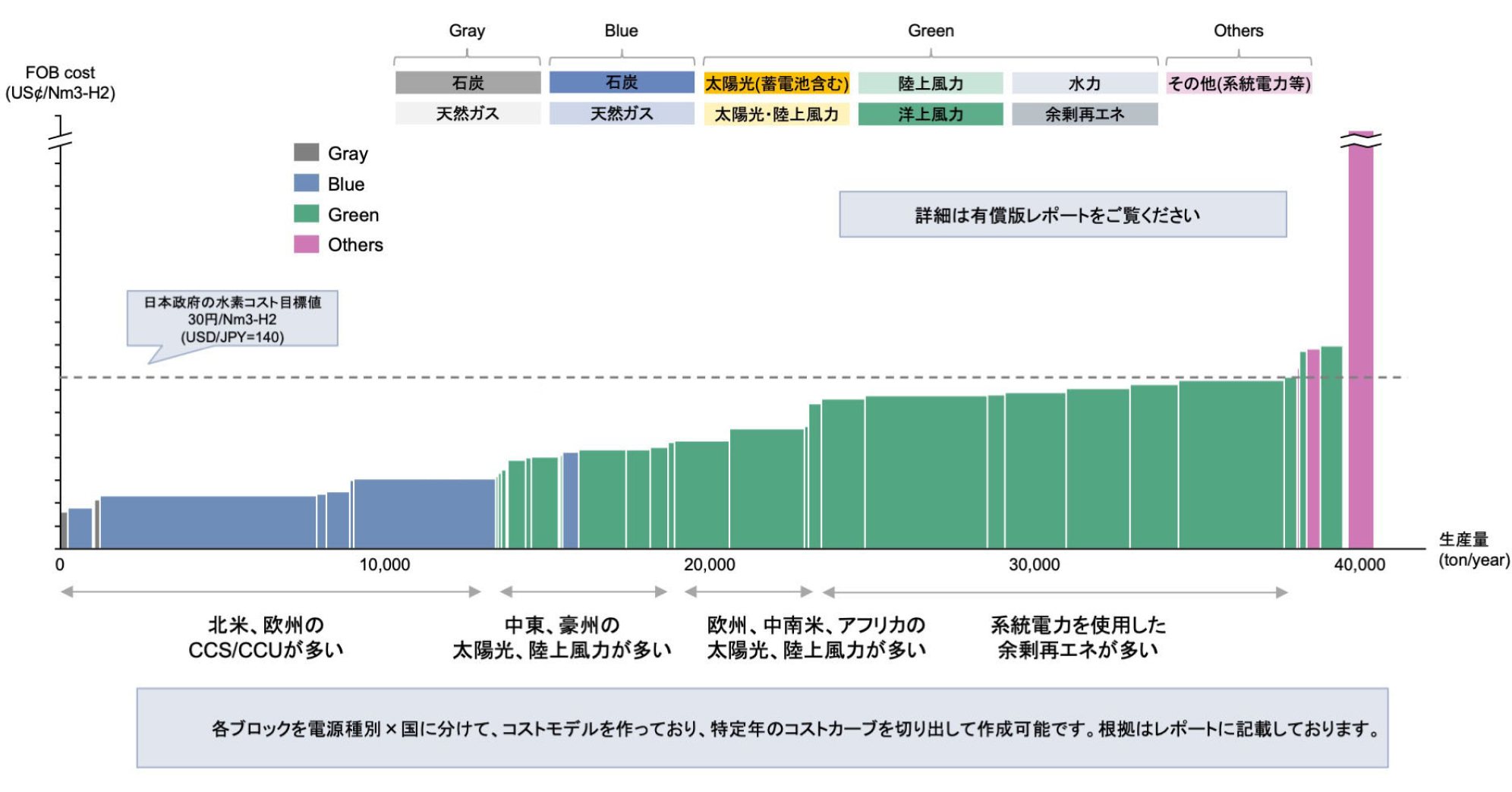

水素・アンモニアの普及に際して最大の課題はコストである。EPI水素製造コストモデル(Figure 3)では、当面、安価なCO2フリー水素は、中東の随伴ガスや北米のシェールガス由来のブルー水素であり、そのコストはFOBベースでUS¢9/Nm³~US¢12/Nm³のレンジである。再生可能エネルギー由来のグリーン水素は、中東や豪州のように日射条件が良い地域であっても、2030年時点でUS¢20/Nm³程度とみられさらに高い。これは熱量等価でLNG価格(10USD/MMbtu)より50%割高であり、インセンティブがなければ即座に普及する状況とは言えない。

Figure 3 2030年における世界の水素供給コストカーブ*

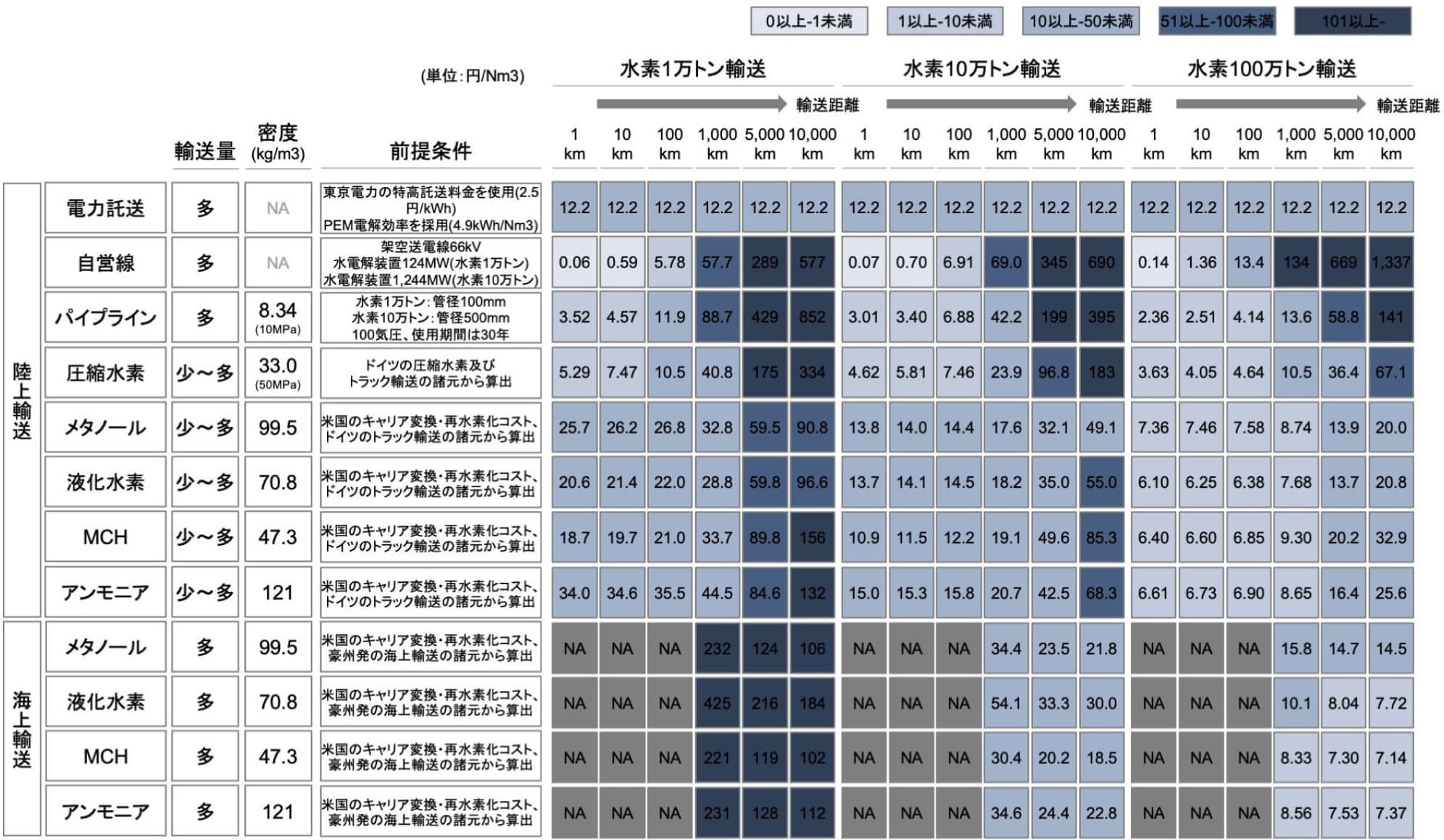

生産コストの低いロケーションの特定に加え、需要地までの輸送コストの最適化も考慮する必要がある。EPIでは水素・アンモニアの輸送コストモデルを有しており、当該モデルの標準条件での輸送コストはFigure 4のとおりである。大容量かつ長距離輸送ではMCH、アンモニア、液体水素が候補になり、EPIモデルにおける標準条件では、MCHもしくはアンモニアが有利となるが、MCHは再水素化に熱が必要であることから、陸揚げ後、拠点から小分け配送する場合は、重量あたりの水素密度が大きく再ガス化のコストが低い液体水素の方が有利となるケースがある。また、陸上輸送では、原則パイプラインが有利だが、輸送距離が短い、もしくは量が少ない場合、圧縮ガスやメタノールの方が有利になることがある。このように輸送モードなどの条件によってコスト優位となるキャリアは変わるため、海上輸送及び陸上輸送の距離、輸送量に応じて、適切な輸送技術を選択することが重要となる。有償レポートでは、輸送コストのモデル詳細と前提条件を公開している。

Figure 4 輸送手段毎・距離毎の輸送コスト

事業モデルの構築

水素の普及には、生産・輸送コストの低減が求められるが、水素がコスト競争力を持つには時間がかかるとみられ、当面は政府によるインセンティブが存在する国での需要が先行していく。特に先行するのは日米欧であり、英国ではブルー・グリーン水素の固定価格買取制度が2022年に、米国ではIRAが2022年に導入され、日本では2030年までを目途に英国と同様の値差補填が導入される見込みである(Figure 5)。輸出プロジェクトに対しては、米国と豪州で補助制度が存在する。

Figure 5 世界の水素支援制度

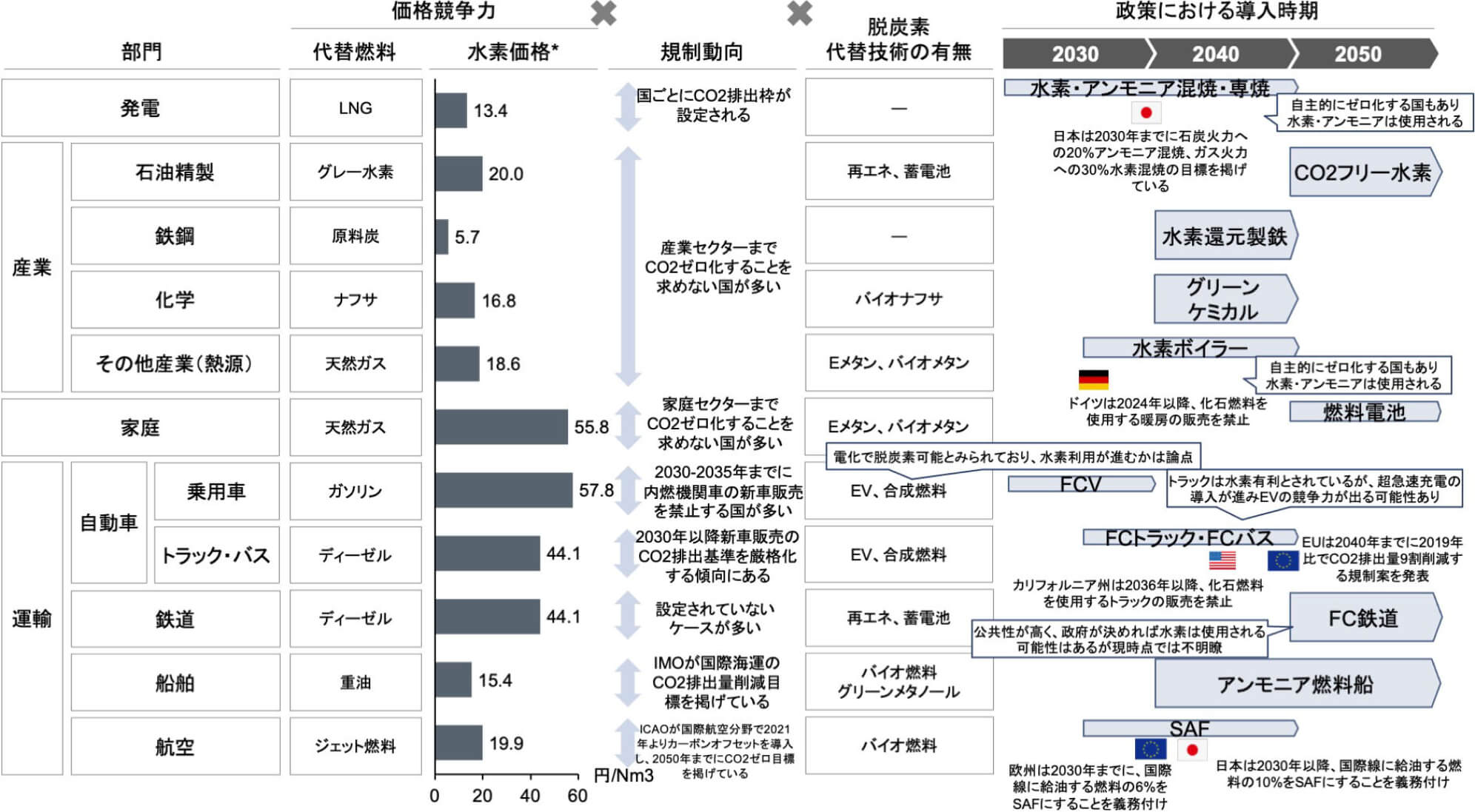

需要家の視点では、Figure 6に示すように元々使用している燃料に対しての水素・アンモニアのコスト競争力、規制、代替技術の有無の3つの要素で、水素導入のタイミングが決まる。コスト競争力の観点ではガソリンやディーゼル代替は有効だが、代替技術としてEVの競争優位性の高さを指摘する声がある。規制の観点では、国ごとに導入状況が異なるものの、発電とSAFは水素・アンモニア利用の目標が掲げられていたり、混合義務が導入されている国・地域では、導入意欲が高い。他には欧州などを筆頭に、温室効果ガス排出削減意欲の高い業種は製造時の熱源の水素代替に前向きである。また、公共性の高い鉄道も、実質の所有者である政府の決定次第で、水素が使用される可能性がある。

Figure 6 水素・アンモニア利用先

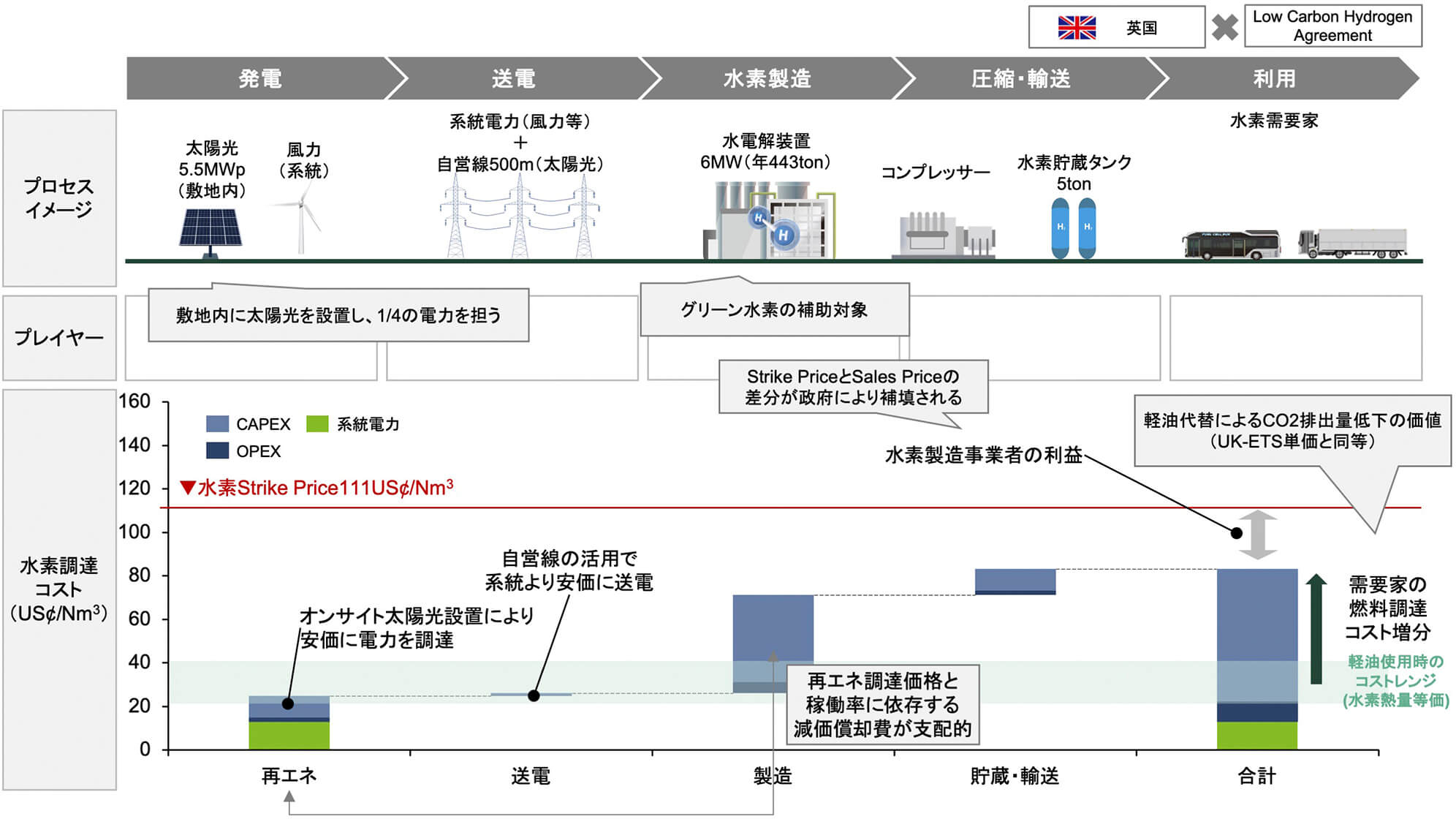

水素市場はしばらく原油のような市場流動性が期待できず、初期プロジェクトは製造から輸送、消費に至るバリューチェーンを完結させる必要がある。従って、バリューチェーンを構成するすべての事業者にとって合理性のある事業モデルを構築する必要がある。Figure 7は英国における水素プロジェクトのバリューチェーンの構成例であるが、2022年に落札されたグリーン水素製造を対象とした計11プロジェクトの加重平均落札価格は水素価格111US¢/Nm³であり、EPI推計では、当該プロジェクトの仕上がりコストは80US¢/Nm³程度となっており、30US¢/Nm³程度のマージンを取れているのではないかと考えられる。コストモデルの詳細はレポートに記載しているが、CO2削減意欲の高い大規模需要家及び周辺の水素需要家をまとめ上げ生産規模を極力大きくすること、及び、余剰再エネの活用など電力調達コストの削減と水電解設備の稼働率の向上を両立するスキームの構築が求められている。

Figure 7 需要側モデル(英国の落札結果)

水素事業で勝ち続けるために

グリーン水素が競争力を持つ、すなわち天然ガスとの熱量等価ベースでクロスポイントを迎えるのは、EPIモデルの標準シナリオにおいて、欧州では2030年代前半、米国では2040年前後、日本では2040年中盤とみている。このようにインセンティブ無く水素が自律的に普及するまでには時間を要することから、水素・アンモニアビジネスの事業化にあたっては、技術開発による電解・輸送・利用の効率向上や、補助金をフル活用してコスト抑制を図った上で、政策が整った地域や市場を巧みに選定して事業展開していく緻密な戦略が求められる。

Figure 8 グリーン水素と天然ガスのクロスポイント

こうした戦略の検討にお役立ていただくため、EPIではレポート「世界の水素・アンモニア業界最前線」を提供している。本レポートでは、EPI独自モデルを活用した水素・アンモニアの市場見通し、コスト分析、先進事例の紹介とそのビジネスモデルをEPI独自の視点で分析しており、市場から技術、事業戦略まで一気通貫で俯瞰できる分析レポートの決定版である。

さらに個別ニーズに応じたテイラーメイドな分析をお求めのお客様には、戦略コンサルティングサービスも提供している。EPIでは、手軽に購入頂ける分析レポートの提供から、戦略コンサルティングまで、幅広いサービスメニューでお客様の水素・アンモニア事業を支えていく。

有料版レポートは近日中に公開予定です。