ガリウム・マグネシウムの

サプライチェーン強靭化に向けた提言

NEDOからの委託を請け、ガリウム及びマグネシウムに関する政策・技術・市場動向を調査し、

サプライチェーン強靭化に向けた政策を提言しました。

エグゼクティブサマリー

- EPIは国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)から委託を請け、諸外国の金属資源政策、及びガリウム(Ga)・マグネシウム(Mg)のサプライチェーンを分析し、当該サプライチェーンの強靭化に向けた提言を行った。

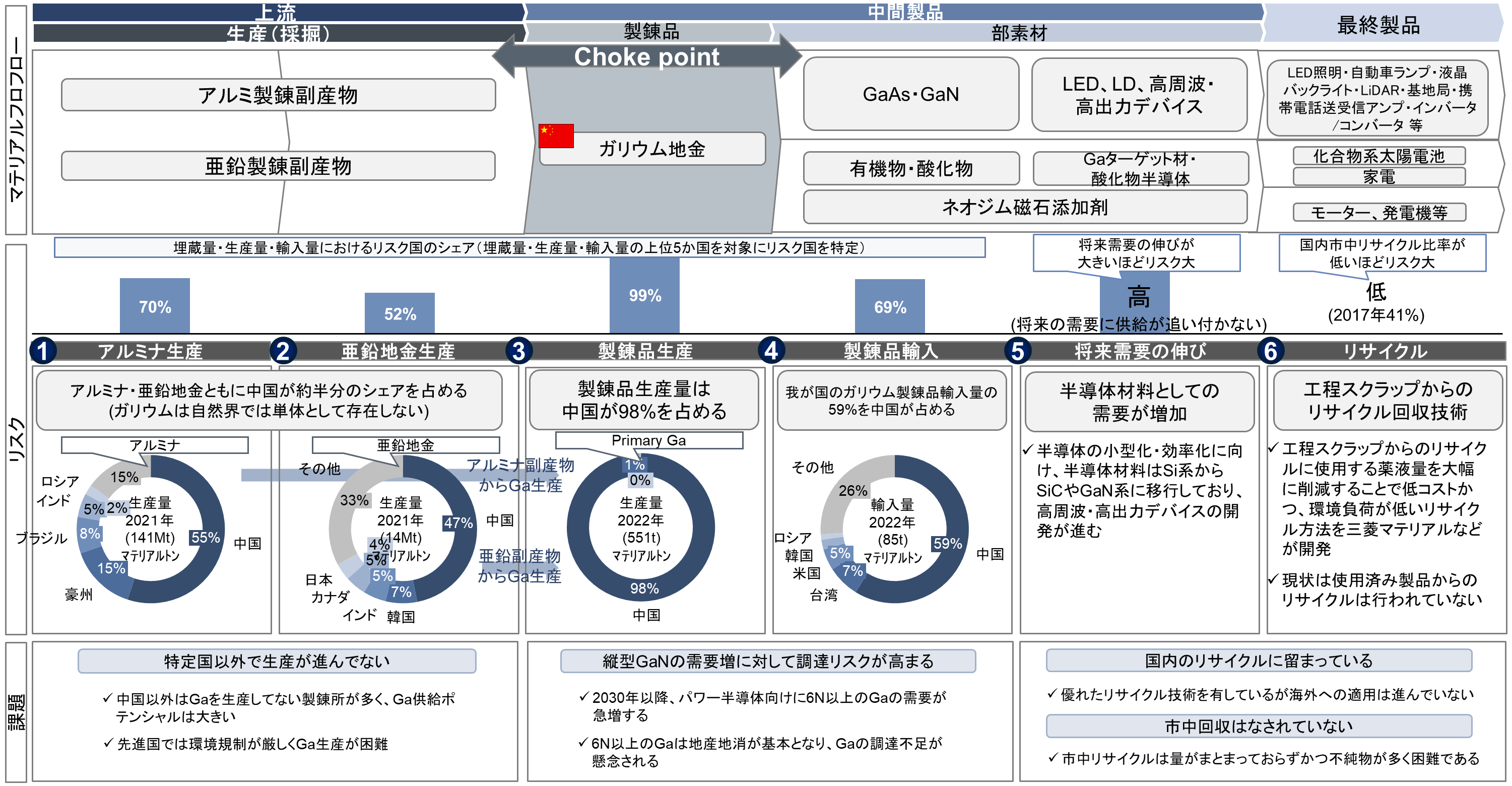

- ガリウムはアルミナや亜鉛製錬プロセスの副産物として回収され、国別の製錬シェアは中国が98%と寡占している。中国のアルミナ製錬のシェアは55%、亜鉛製錬のシェアは47%であることから、ガリウムが回収されていない製錬所は多く存在している。ガリウム回収をしない背景には、先進国における環境規制が厳しいことや、ガリウムの需要が多くないことが挙げられる。

- 調達多様化に向けては、海外のガリウムを回収していない製錬所に対し環境負荷の低い製錬技術を供与し、ガリウム生産国の多様化を行うとともに、LEDやレーザーダイオード等のガリウム基板メーカーの工程内リサイクルを促進し、電動車向けに縦型GaN半導体パワーデバイスが普及した際は、回収量が期待できる自動車からの市中リサイクルを推進すべきである。

- マグネシウムは主にアルミ合金やマグネシウムダイカスト製品に使用されており、ドロマイト等の鉱石から精製されている。マグネシウム供給シェアはドロマイトの資源を有する中国が84%を占めており、米国やイスラエルは塩湖からMgを精製している。 調達多様化に向けては、海外の海水淡水化プラントの濃縮海水を利用した低コストでグリーンなマグネシウム精製技術開発を行うとともに、自動車向けのギガキャストやマグネシウム合金の開発を支援し、長期的には市中リサイクルを推進すべきである。

イントロダクション

カーボンニュートラルやデジタル社会の実現に向け、近年、電動車のバッテリーや車体軽量化に使用される金属をはじめ、半導体に用いられる金属材料等の重要性が一層増しているところである。一方で、昨今の紛争の激化をはじめとする世界情勢の激変により、一部の国で資源の輸出が制限されるなど、金属材料を取り巻く環境変化が続いている。

このような環境変化を踏まえ、本調査では半導体材料のガリウム(Ga)、及び軽量化に利用されるマグネシウム(Mg)を対象に、諸外国の政策動向や研究開発動向、サプライチェーンの状況を明らかにし、我が国として取るべき対応策を検討した。

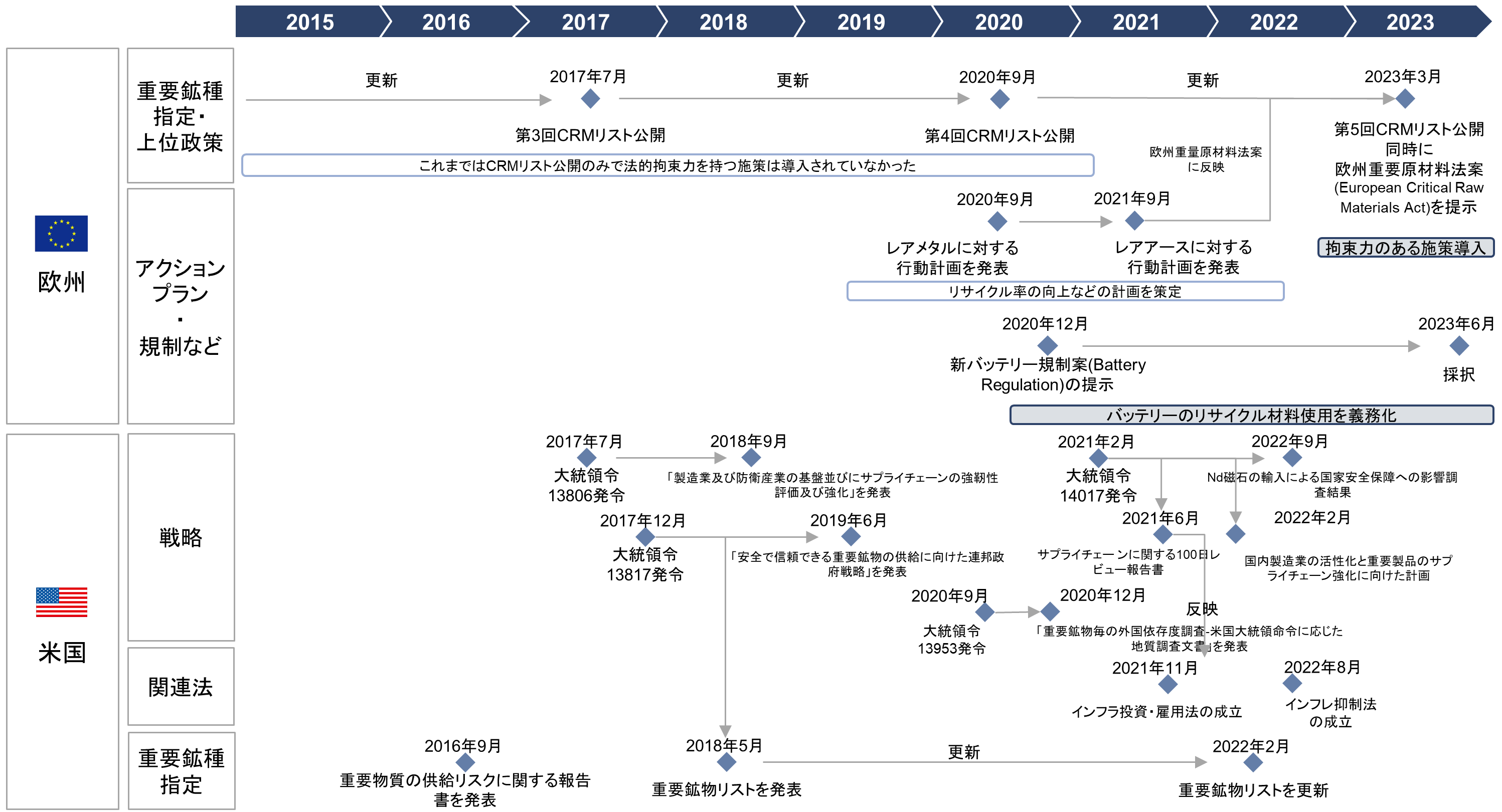

諸外国の政策動向

金属材料を取り巻く環境変化に対応するため、欧米諸国ではリサイクルの義務化や域内生産率向上などの政策が導入されている(Figure 1)。具体的には、欧州は2023年9月に可決された欧州重要原材料法により、戦略的重要原材料として指定された17種の資源に対して、一定の域内調達義務を課している。また、2023年6月に採択された新バッテリー規制により、域内においてバッテリー材料のリサイクルが義務化された。

米国は2021年のサプライチェーン強化に向けた大統領令(Executive Order 14017)をきっかけに、サプライチェーンに関する100日レビュー報告書にて国防・クリーンエネルギー分野等でのサプライチェーン強靭化の戦略が示された。当該報告書を踏まえ、2021年にインフラ投資・雇用法が、2022年にインフレ抑制法が成立し、バッテリー素材からセル・モジュール生産・組立に至るまで国内のサプライチェーン構築を支援するための補助が導入されている。具体的には、バッテリーのほか、太陽電池、風力発電設備等が対象であり、例えば基準を満たす米国製電気自動車においては一台あたり最大USD 7,500の税額控除が認められている。

このように、欧米諸国はバッテリーや半導体原料を中心に重要鉱物を指定し、域内のサプライチェーン構築に向けた規制やインセンティブを導入している。

Figure 1 欧米の政策動向

サプライチェーン

本調査ではパワー半導体としての需要が高まるガリウムと軽量化に不可欠なマグネシウムを対象にサプライチェーンを分析した。ガリウムはそれ自体を目的生産物とすることはなく、アルミ製錬や亜鉛製錬の副産物として生産され、中国のガリウム製錬シェアは98%を占める。なお、中国のアルミナ製錬の世界シェアは55%、亜鉛製錬の世界シェアは47%であり、これはガリウムが回収されていない製錬所が世界には多く存在していることを意味している。この背景には、先進国では環境規制によりアルミ・亜鉛製錬所におけるガリウム生産施設の併設は困難であること、またガリウムの市場規模は小さく投資回収が困難なことが挙げられ、結果として中国がガリウムの供給の大宗を占めている。

我が国はガリウム製錬品の輸入元の多様化に努めており、具体的には中国が59%、台湾7%、米国5%、韓国2%、その他27%である。加えて、国内の亜鉛製錬所においてガリウムを精製していること、GaAs基板メーカーの工程内リサイクルが欧米と比較して進んでいることが我が国の特色である。

一方、市中リサイクルについては、GaAs基板を使用したLEDやレーザーダイオードに含まれるガリウム含有量が少ないこと、ガリウム分離にコストがかかることから、欧米日のいずれも実施していない。今後はGaNの普及が期待されるが、普及しつつある横型GaNはガリウム含有量は少ないものの、ガリウム含有量の多い縦型GaNの普及を見据え、市中リサイクルの検討も必要になると考えられる。

Figure 2 ガリウムのマテリアルフロー

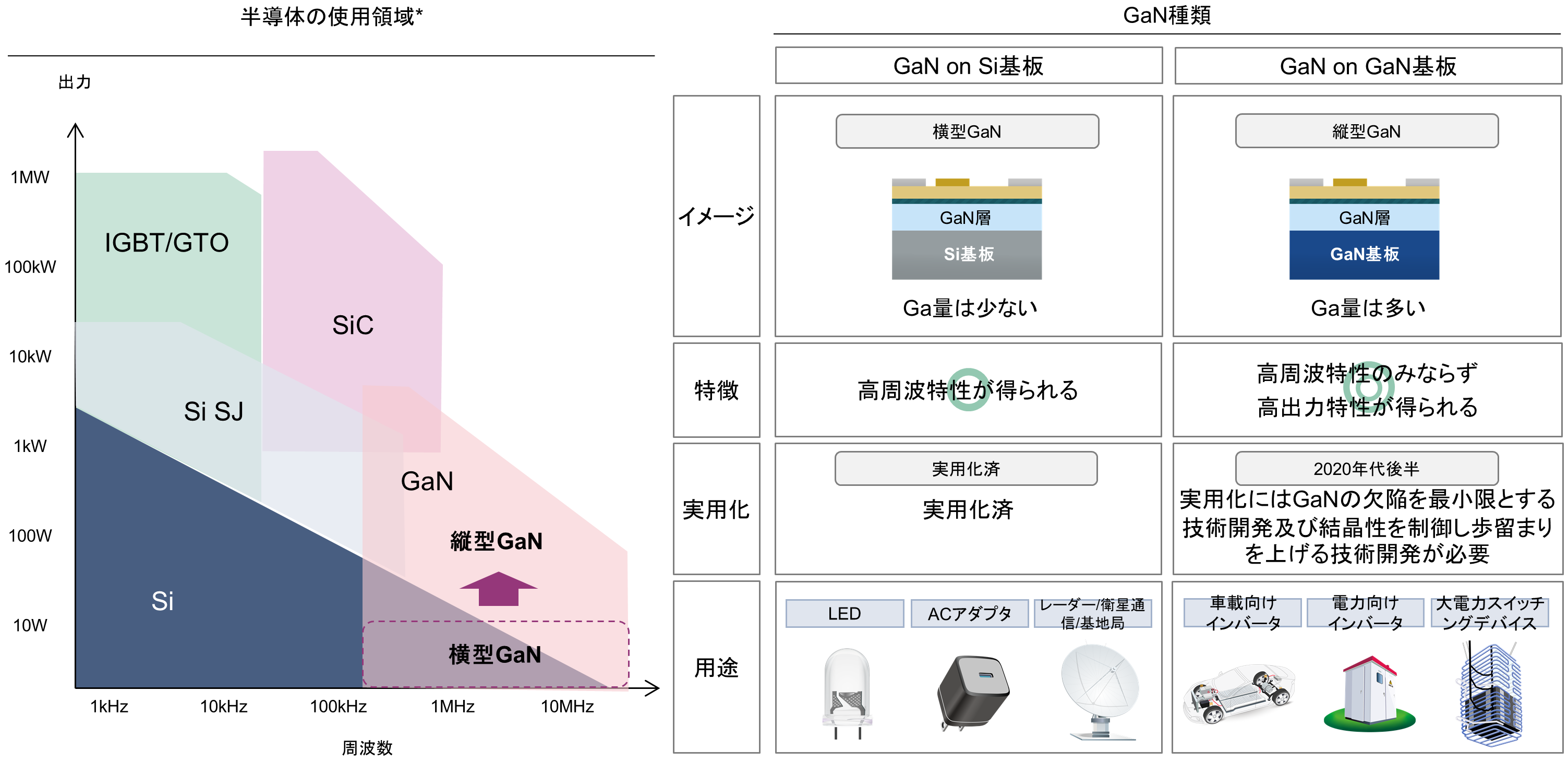

GaNは主に高周波デバイスに使用される横型とパワーデバイス向けに使用が期待される縦型の2種類が存在する(Figure 3)。横型GaNはSi基板上にGaNを積層したもので、電源アダプターなどの用途として既に商用化されている。

それに対し、縦型GaNはGaN基板上にGaNを結晶化したもので、横型GaNよりガリウム使用量は多くなり、高周波特性に加え高出力の特性が得られるとされることから、電力損失が少なく変換効率が上がるため電動車向けや電力向けインバータへの採用が期待されている。

なお現時点では、縦型GaNは結晶欠陥が多く、GaNが有する本来の性能を引き出せないこと、結晶性の制御が困難で歩留まりが悪いことが課題とされ、歩留まりの改善に向けた技術開発がなされている。

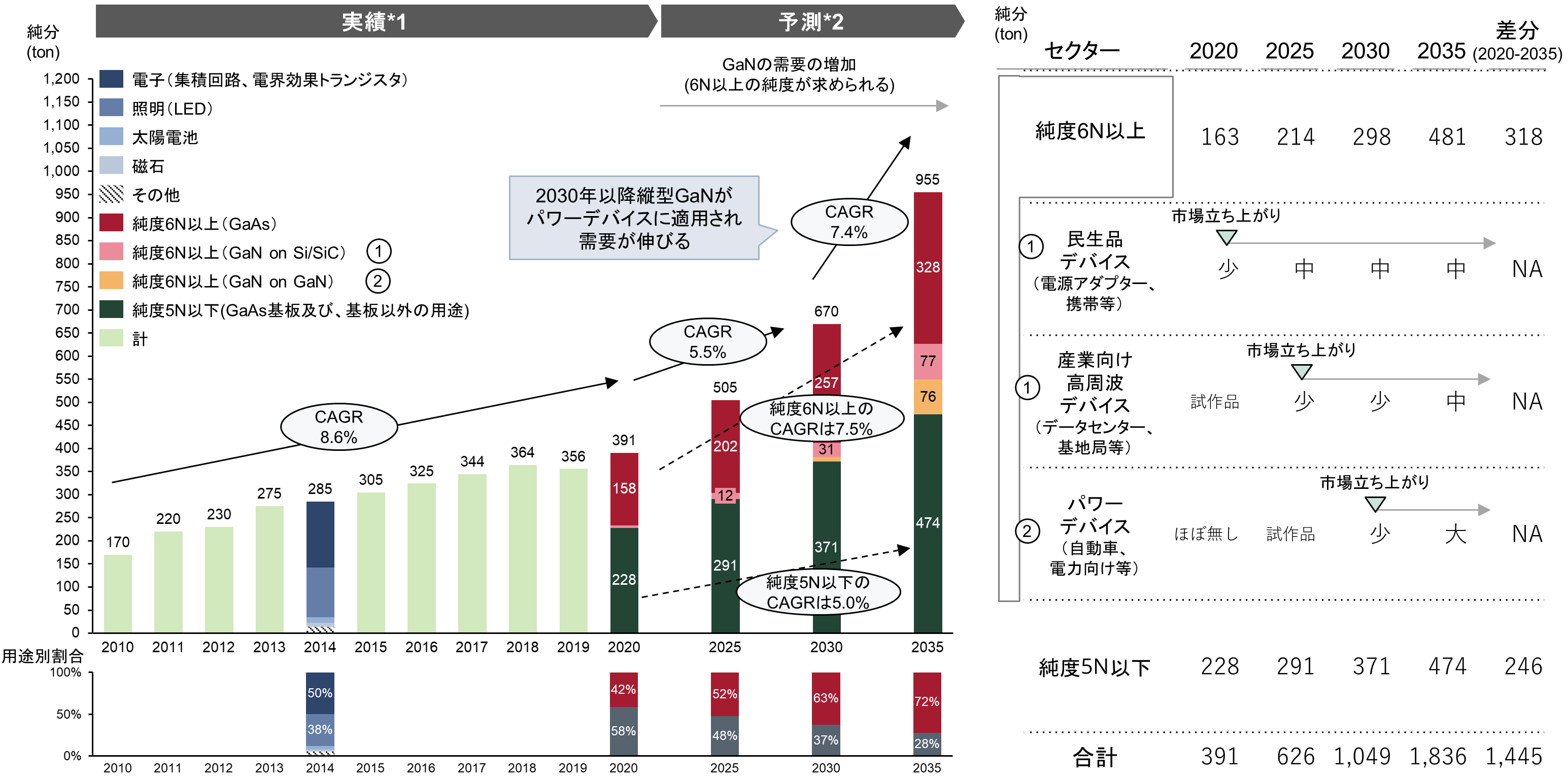

Figure 3 パワーデバイスへのガリウム採用状況

ガリウムの2020年の需要は391tonであり、その用途はGaAsを中心とした集積回路及びLEDが多い(Figure 4)。普及の兆しが見えるGaNにおいては、2020年以降、民生品及び産業向け高周波デバイスに横型GaNが採用されはじめているが、横型GaNにおけるガリウムの使用量は少ない。ガリウムの使用量が多い縦型GaNは2030年以降にパワーデバイス向けに採用されると想定され、ガリウムの需要も大きく増加するとみられる。

Figure 4 ガリウムの需要予測

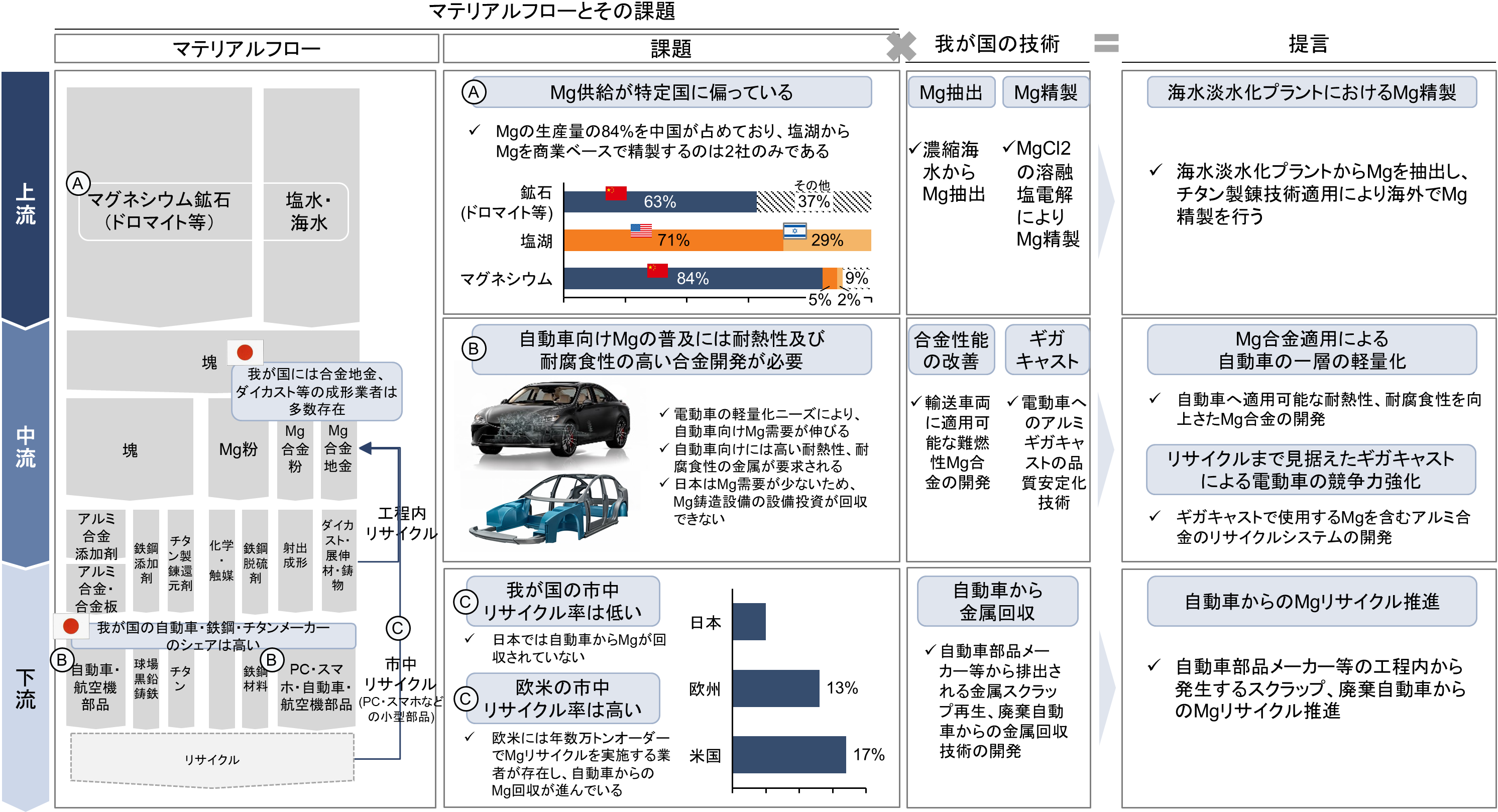

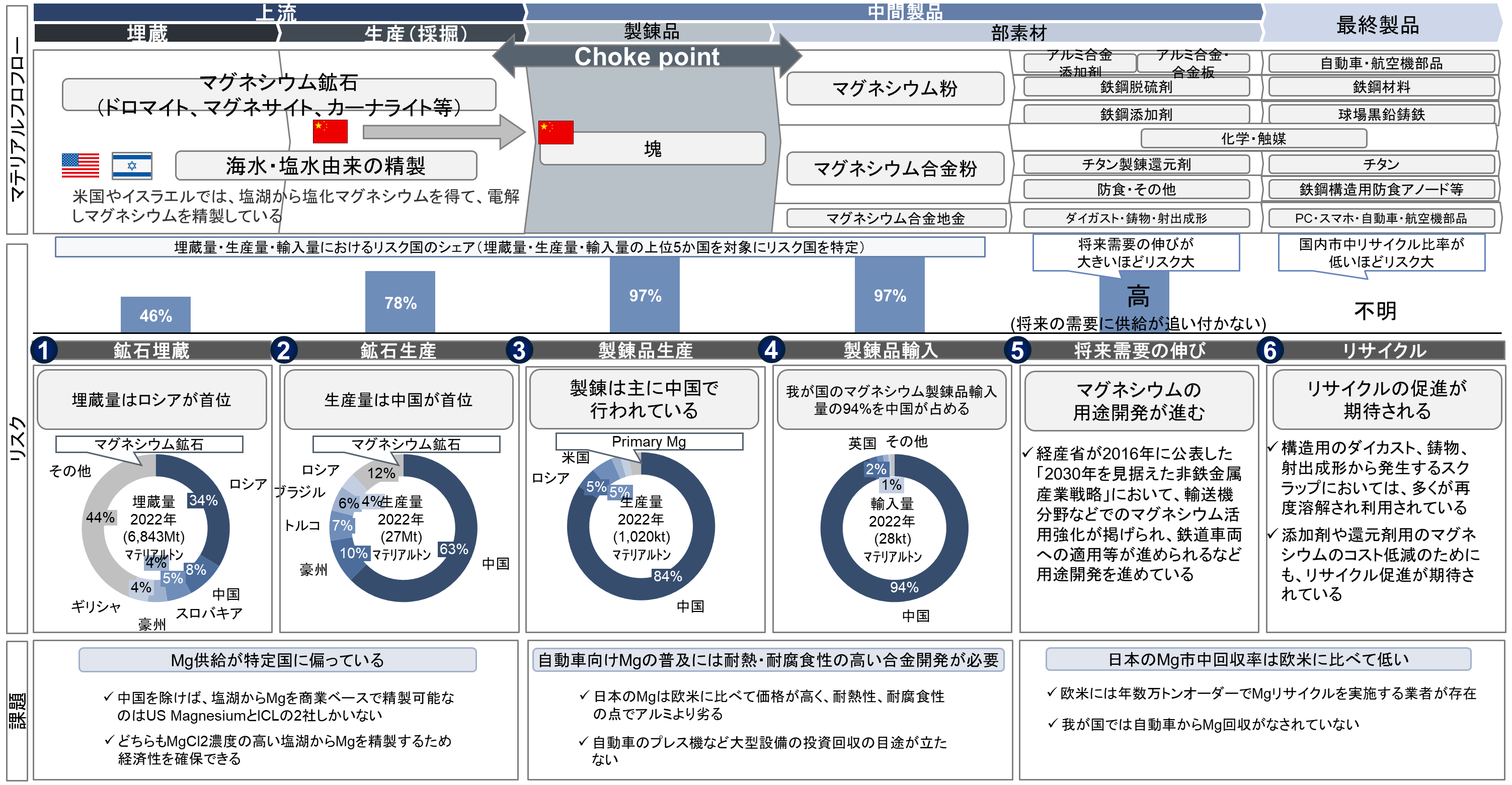

続いて、Figure 5にマグネシウムのマテリアルフローを示す。マグネシウムは、ドロマイト等のマグネシウム鉱石から精製する方法か、塩湖から精製する方法のいずれかで生産されている。マグネシウムの鉱石生産の約6割を中国が占め、製錬シェアにおいては約8割を占めている。2000年頃までは北米や欧州も一定の製錬シェアを有していたが、2010年以降、コスト競争力の観点から中国以外の製錬量が減り、結果として中国のシェアが高まっている。塩湖からマグネシウムを経済的に回収するためには、塩湖の濃度が高いことが求めらるため、商業的に生産しているのは米国とイスラエルに限られ、両国の供給量は少ない。この結果、我が国のマグネシウム製錬品輸入先シェアは中国が9割を占めており、調達先の多様化は不十分である。

マグネシウムは主にアルミ合金及びマグネシウムダイカスト製品に使われるが、我が国ではマグネシウムの市中リサイクル量は欧米と比較して少ないとされる。この原因として、欧州系自動車メーカーはリサイクルしやすいマグネシウムダイカストを高級車の軽量化用途で採用している一方で、日系自動車メーカーのマグネシウム使用量が少ないことが一因である。

Figure 5 マグネシウムのマテリアルフロー

マグネシウムはアルミと比べて耐熱性が低く耐腐食性も低いため、自動車においては Figure 6に示すように、高温にならず腐食の懸念が少ないパーツに使用される傾向がある。日本ではコストの観点で採用事例は少ないとされるが、欧州の高級車ではステアリング、ホイール、インテリアパーツ等でマグネシウムが採用されている。

また、電動車では軽量化ニーズが高く、フロントアンダーボディ、フロア、リアアンダーボディ、バッテリーケース等の材料を鉄からアルミに変更することがある他、多数の部品の溶接や組み立て工数の削減や軽量化を目的に、一体成型するギガキャストを採用するメーカーが現れている。アルミにマグネシウムを微量添加することで強度が向上するため、アルミギガキャスト採用によりマグネシウム使用量も増えると考えられる。

自動車へのマグネシウムの更なる採用を促進するためには、耐熱性、耐腐食性の高い合金開発のほか、ギガキャストの課題である品質安定化に向けた研究開発が求められる。

また、自動車へのマグネシウム使用量が増えた際には、ギガキャストで使用するアルミ合金を規格化するなど、リサイクルを容易にするための工夫が求められる。

Figure 6 自動車メーカーのマグネシウム採用状況

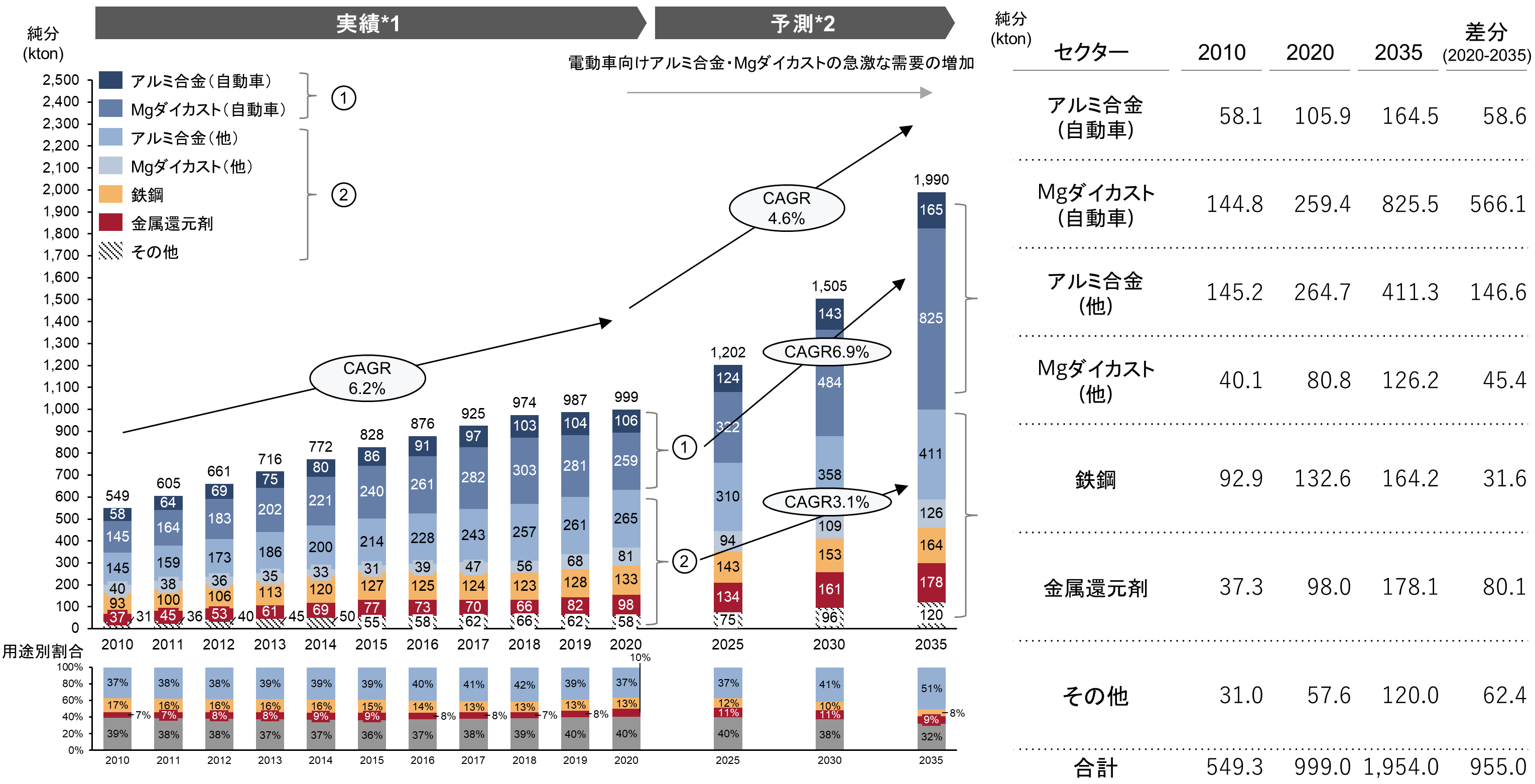

マグネシウムは2020年時点で世界で100万トンの需要があり、アルミ合金とマグネシウムダイカスト製品がその7割を占めている(Figure 7)。今後は軽量化ニーズが高まるにつれ、電動車向けアルミ合金とマグネシウムダイカストの需要が伸びることで、マグネシウムの需要は2035年に200万トンに達する可能性がある。

Figure 7 マグネシウムの需要予測

サプライチェーン強靭化に向けた提言

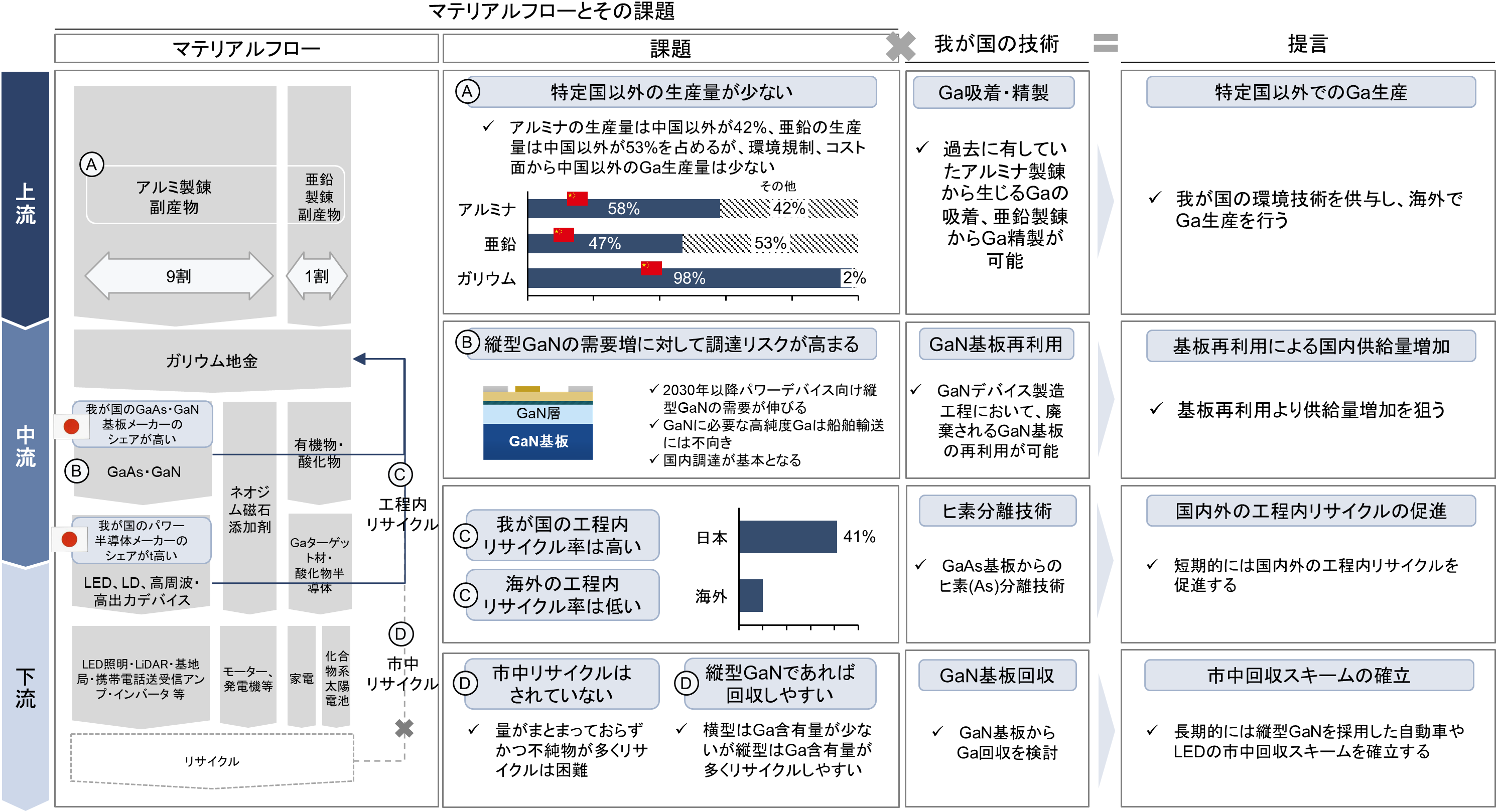

ガリウムの安定調達のため、我が国が実施すべき施策をFigure 8に示す。

上流においては、環境影響などの懸念からガリウムを生産していないアルミナ製錬所が多いことから、こうした製錬所に対し、我が国が有する環境配慮型の製錬技術を供与し、調達の多様化を推進すべきである。

中下流においては、半導体デバイスの製造工程で基板裏面を研削する際に剥離されるGaN基板の再利用を促す他、ガリウムの工程内リサイクルが実施されていない近隣諸国を含む半導体工場から排出されるGaAs基板のスクラップを回収し、国内に輸入してガリウムを精製することでバージン材の需要を抑制すべきである。

市中リサイクルについては、LED等に含まれるGaAs基板や横型GaNはガリウム含有量が少ないため実施されていないが、今後、ガリウム含有量の多い縦型GaNが自動車等のパワー半導体へ採用される際に、市中リサイクルスキームを作ることが求められる。

上記の施策により、ガリウムの調達先の多様化及びグリーン化を実現し、我が国のガリウムデバイスの一層の競争力向上につなげるべきである。

Figure 8 ガリウムに関する提言

マグネシウムの安定調達のため、我が国が実施すべき施策をFigure 9に示す。

上流においては、ドロマイトが偏在していることを踏まえると、塩湖や海水からの回収が期待されるが、経済性を担保できる高濃度の塩湖は限りがあることが課題である。そこで、現時点では有効活用されていない海水淡水化プラントの濃縮海水に着目し、低コストで環境負荷の低い濃縮海水向けマグネシウム精製の技術開発を行い、マグネシウムの調達多様化を図ることは有益と考えられる。

中流においては、耐熱性及び耐腐食性を向上した自動車向けのマグネシウム合金の開発及び、ギガキャストの品質安定化とギガキャストに使用するアルミ合金の規格化を支援し、自動車向けのマグネシウム製品採用を後押しすべきである。

下流においては、長期的には自動車へのマグネシウム製品の採用増加を見越して、自動車からのマグネシウムの市中リサイクルシステムを構築すべきである。

上記の施策により、濃縮海水から再エネを使用した電解精錬によりグリーンなマグネシウムを調達し、それを新たな合金技術を用いて自動車への採用を拡大することで、我が国の自動車産業等の競争力強化に貢献すべきである。

Figure 9 マグネシウムに関する提言